国际领先!本源量子携手建信金科推出国内首批量子金融应用

2021-02-02 22:03:48AI云资讯705

近日,本源量子联合建信金融科技(建信金融科技为中国建设银行旗下金融科技公司)推出国内首批量子金融应用——量子期权定价应用与量子VaR值计算应用,模拟速度和准确率均超越国际同类产品。

争相布局!

国际金融巨头竞逐“量子优势”

金融业对于先进计算有着天然的需求,也是最早发现“量子优势”的行业之一。例如,通过量子计算分析和建模无限数量的当前事件和市场场景,帮助客户确定最优投资组合;更有效地识别欺诈指标或大规模的市场变化;开发全新的金融服务算法和风险控制模型。未来,量子计算将应用于智能金融、资产和风险管理、高频交易、欺诈检测、加密货币等金融服务的各个领域。

在这个变革前夜,有人已经做好了准备。摩根大通、巴克莱银行、高盛集团等金融机构已经联合IBM等国际知名量子计算公司,研究利用量子计算技术进行风险优化和投资组合优化。加拿大BMO金融集团&丰业银行与加拿大量子计算初创公司Xanadu合作,开发量子蒙特卡罗算法,以提高金融交易效率、优化实时定价。量子计算正成为国际金融行业最闪耀的明星。

中国方案!

国内量子金融算法0的突破

本源量子作为中国量子计算行业的先行者和龙头企业,致力于让量子计算技术真正服务国人,在探索量子计算应用场景上持续发力。近日,本源量子携手中国建设银行旗下建信金科,以建信基金应用场景为依托,正式推出国内首批量子金融应用—— “量子期权定价应用”与“量子VaR值计算应用”, 是国内金融领域对量子计算指数级加速能力的首次尝试,实现了国内量子金融算法0的突破。

去年9月,本源量子与中国建设银行股份有限公司旗下从事金融科技行业的全资子公司建信金融科技有限责任公司签署战略合作协议,建立了 国内首个量子金融应用实验室 。双方围绕量子计算在金融领域的应用场景,对标国际金融公司与量子计算企业的合作模式,助力我国金融科技发展。

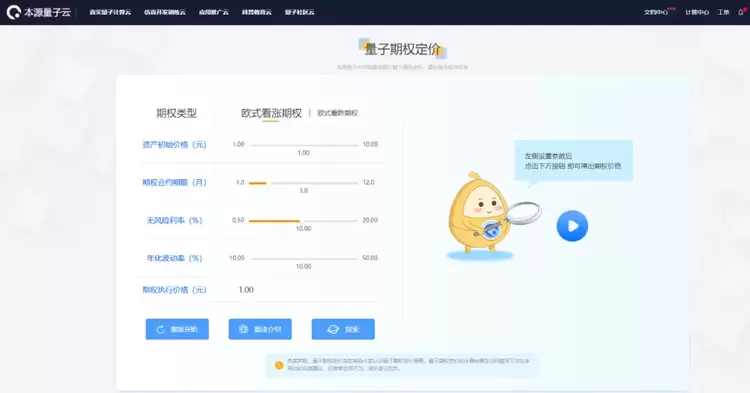

量子期权定价应用是对期权中最经典的欧式看涨期权的定价应用。

量子期权定价应用链接:

https://qcloud.originqc.co m.cn/main/priceIndex

欧式看涨期权赋予持有人在某一约定日期以固定价格购进某标的资产的权利。 在假设收益函数服从对数正态分布的条件下,这种期权的定价具有 BSM ( Black-Scholes-Merton )公式的解析解,所以易于验证算法的正确性。 在更为复杂的情况下,通常会使用经典的蒙特卡罗法对随机微分方程进行求解。 而本算法应用量子振幅估计相关的算法来实现双对数级别的量子加速,从而可以加速使用经典蒙特卡罗方法的期权定价,获得一个高置信度的价格估计。

以下为对单标的欧式看涨期权定价的估计情况:

图1

图1中横坐标轴为使用的采样量子比特数(对应的使用2N个经典蒙特卡罗采样),纵坐标为估计的期权价格。可以看到,使用量子算法能够快速利用较小规模比特收敛到预期误差范围内,并保持高稳定性。

国际领先!

国产量子期权定价应用优势显著

本源量子的研究人员在相同设备和条件下,对本源量子期权定价应用与国际量子计算公司的同类型产品进行了对比验证,相关参数明显优于国外同类产品。这标志着我国量子计算在金融应用领域的研究迈出了重要一步。

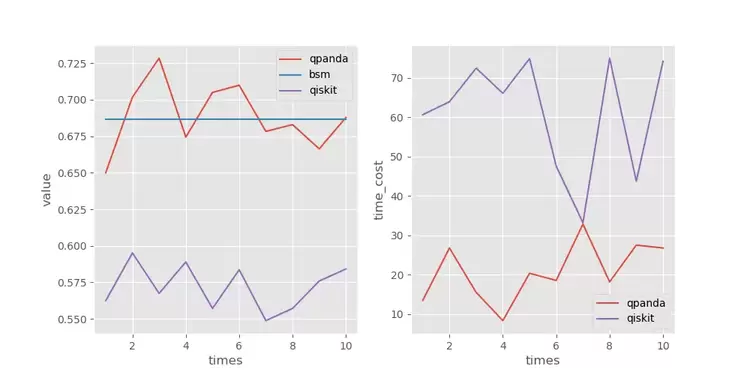

以下为几种情况下,本源量子期权定价应用预测效果与国外同类产品的对比图。

(红线为本源量子期权定价应用在QPanda中的运行数据,蓝线为国外同类产品的运行数据)

https://qiskit.org/documentation/tutorials/finance/03_european_call_option_pricing.html

研究人员首先选取了qiskit文档中提供的初始参数对本源量子期权定价应用进行了比较测试,分别使用8量子比特采样在量子虚拟机上进行了10次独立重复实验,结果如下:

图2

左图是每次实验中对定价的估计情况,右图则为相同硬件设备下得到左图结果所运行的时间。

图3是国内ETF50常见的参数范围下的期权定价情况:

图3

研究人员最后进行了极端波动率条件下的压力测试,初始条件设为了0.7的波动率的一年期期权,结果如下:

图4

可见,在预测精度、稳定性、适应范围以及运行时间上本源量子期权定价应用都具有明显优势。

稳控风险!

量子VaR值计算应用助力风险管理

本源量子还与建信金科合作推出了基于量子蒙特卡罗算法的金融资产风险价值计算应用——量子VaR值计算应用,探索利用量子计算解决金融风控难题。

量子VaR值计算应用链接:

https://qcloud.originqc.com.cn/main/quantumVaR

金融资产风险价值(Value at Risk)即VaR值是指给定置信水平下持有资产的预期最大损失量。例如,某人持有的股票未来一日内在市场正常波动的情况下置信度为95%的VaR值为1千元,即指他手中这支股票在一日内最大损失超过1千元的概率为5%。

在本次发布的应用展示中,研发团队使用了去年一年深沪A股的历史股价数据,用户可以自行设定手中持有的股票、总资产以及要估计的时间,之后便可通过量子算法得到不同预设统计模型下,手中资产的VaR值。

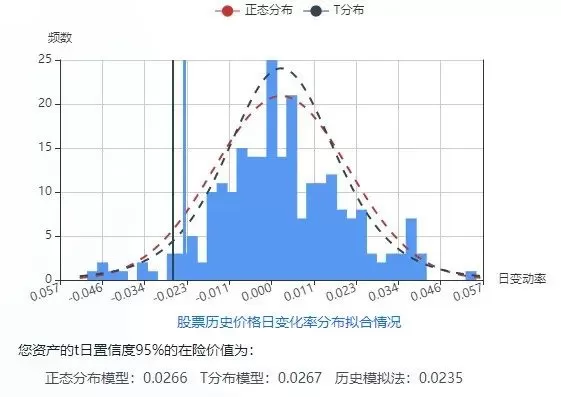

图5

如图5,研究团队提供了正态分布和T分布 两种常见的拟合模型,以及经典算法中的历史模拟法的VaR值计算数值。 其中正态分布模型和T分布模型的结果是通过量子蒙特卡罗法进行求解的。

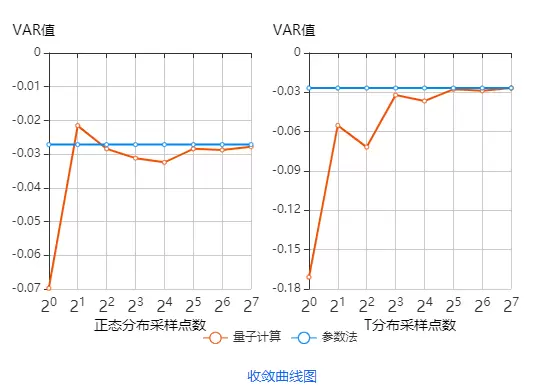

与量子期权定价应用较为相似,VaR值计算算法也应用了量子振幅估计相关的算法来实现对经典蒙特卡罗方法的双对数级别的量子加速,最后获得一个稳定的VaR值计算值。为了验证算法的正确性研究团队同样也使用参数法作为对照查看量子蒙特卡罗法的收敛情况:

图6

图6中横坐标轴为使用的采样量子比特数(对应的使用2N个经典蒙特卡罗采样),纵坐标为计算出的VaR值。 可以看到使用量子算法会较快收敛得到和参数法较为相似的结果。 这表明,量子VaR值计算应用将在未来的金融风险管理中发挥重要作用。

此次国产首批量子金融应用的推出为今后量子计算应用场景的拓展打下了坚实的技术基础。尽管当前的应用仅是最简单的模型,但对于量子金融应用可行性的验证仍具有重要意义。未来,本源量子将同各行业伙伴一起,不断探索量子计应用落地,培养量子计算生态圈,推动量子计算技术服务惠及国人。

相关文章

- 量子湃——深圳天顿数据科技有限公司旗下一站式智算服务平台!

- 国际量子周发布——中国首个规模化专用光量子计算机制造工厂正式落地深圳

- 持续中标!玻色量子中标中信银行信用卡中心量子计算服务采购项目

- 全球首创!中国电信实现百公里级量子-经典空芯共纤传输重大突破

- 最新最全成果突破!首届量子计算+生物医药科技峰会在广州圆满落幕

- 玻色量子不断中标!引领量超融合!国内首台部署国家超算中心的专用量子计算机

- 实用化领军!玻色量子中标招商银行首个量子计算采购项目“天秤AI”

- 量子+AI4S!玻色量子完成数亿A++轮融资,诺奖开启量子计算大航海时代

- GEO与商业智能的协同效应:数字生态位的量子跃迁

- 中国移动成立量子生态联盟 启动“点亮百城”量子试验网

- 信通院发布《量子计算发展态势研究报告(2025年)》

- 唯一现场真机演算!玻色量子出海以真机演示“引爆”新加坡世界量子峰会

- 中国移动发布“无极一号”离子阱量子计算装置

- 中国移动举办量子科技前沿创新论坛并发布系列重要成果

- 第三届量子信息技术创新大赛火热报名中!玻色量子携四大知名企业共筑创新生态

- 技嘉 M27Q2 QD 高清2K 量子点电竞显示器正式上市