商业银行核心系统迭代加速,金融安全促进金融信创发展

2022-02-16 22:06:48AI云资讯766

近年来,随着新基建步伐的加速,企业数字化转型正如火如荼的向前推进,进一步触及企业的核心业务,成为商业模式创新的重要途径之一。对于金融行业来说,互联网金融时代的到来,促进了客户业务从线下向线上转移,对业务的响应能力、系统的稳定性和抗风险能力提出了更高要求。商业银行作为中国金融业最核心的组成部分,极大影响着中国整体金融数字化转型的进程。同时,面对国外的技术封锁,金融安全受到了重点关注,商业银行核心技术体系的自主可控、安全可信、高效可用成为了中国金融业发展的必然要求。

近日,亿欧智库发布了《2021-2022年中国商业银行核心系统(需求侧)行业报告》(以下简称《报告》),对中国商业银行的核心系统建设需求和迭代情况、新一代核心系统的改造路径以及重难点进行了梳理和分析,为行业提供参考和意见。

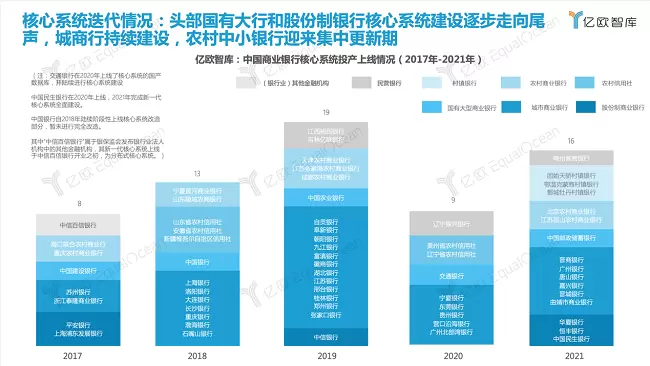

《报告》显示,依据银监会2021年批复,截至2021年6月底,中国城市商业银行现存118家,农村商业银行现存1509家。

《报告》认为,“银行核心系统”也可称为“银行核心业务系统”(Centralized Online Real-time Exchange Banking System)是银行信息系统的核心与基础。一切关于存款、贷款的业务操作与账务处理都需要在银行核心业务系统中完成,核心系统以基础与核心的角色为前后端业务进行信息交互。

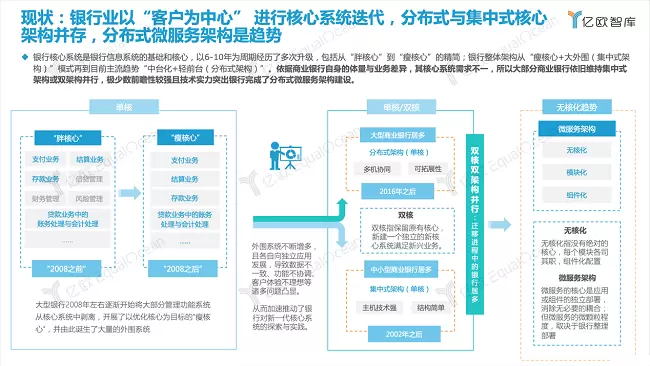

从银行核心系统现状看,面对互联网金融的冲击,传统银行IT架构已无法支撑灵活多变的业务需求,核心系统业务差异化推动了分布式微服务化的发展和应用,新一代核心系统建设在如火如荼的进行,分布式微服务架构成为趋势。《报告》表示,依据商业银行自身的体量与业务差异,其核心系统需求不一,大部分商业银行依旧维持集中式架构或双架构并行,极少数前瞻性较强且技术实力突出的银行完成了分布式微服务架构建设。

从商业银行新一代核心系统建设与筹备情况看,目前头部国有大行和股份制银行核心系统建设已逐步走向尾声,城商行持续建设,农村中小银行迎来集中更新期。

从商业银行对新一代核心系统的建设需求看,目前主要出于三类需求:业务需求、管理需求、技术需求。

在业务层面:业务差异化变革与拓展驱动新一代核心系统建设,推动银行数字化转型,同时对新技术推动业务创新持开放态度。

在管理层面:金融科技复合型人才短缺,对核心系统建设精细化管理、业技融合、资源协调要求极高。

在技术层面:核心系统需稳定安全,高响应,具有可管理性与易维护性,同时大型银行受信创驱动远高于小行。

商业银行新一代核心系统的建设改造从开始到成功上线需要经历6个阶段:咨询、招标、选型、建设改造、测试、培训。由于各银行业务存在较大差异,针对不同的业务逻辑需要定制性建设改造,单个步骤将面临许多细分任务与难点。

随着新一代核心系统的建设改造需求日益增长,为强化金融安全,确保商业银行核心技术体系安全可控,中国本土核心业务系统服务商加大自主研发,投入到国产替代的浪潮中,不断沉淀和打磨成熟的自主可控产品和服务,积极推动中国金融行业信息技术应用创新。

银行业务需求迸发叠加信创替代升级,核心业务系统服务商百家争鸣。核心业务系统市场包含软硬件供应商和方案提供商等众多玩家,外资厂商主要有IBM,、Oracle、Dell、S英伟达、SAP等,覆盖了商业银行核心业务系统的多数场景。经过长期的技术沉淀和实践积累,中国本土厂商在操作系统、中间件、存储、数据库、服务器芯片、服务器物理机的软硬件细分领域逐步满足金融信创的多元化需求,代表厂商如华为、新华三、麒麟软件、东方通、达梦数据库、龙芯、海光、宝德、浪潮等。整体解决方案提供商能够为商业银行提供一站式金融信创解决方案,在方案规划、部署实施、运维服务、技术支持等阶段满足商业银行业务系统的建设改造需求,代表厂商如华为云、百度智能云、华云数据、优刻得、优智汇、神州信息、信雅达等。

目前处于银行核心系统迭代建设的高峰期,银行对IT技术提出更高的要求,国产替代的浪潮推动了金融信创的发展,为中国本土服务商提供更大的成长空间,国产服务商应该从银行需求侧切入到IT解决方案规划,助力银行实现业务连续性、降本增效,促进市场的良性循环。